Ипотека — самый частый способ покупки жилья в мире. В Казахстане более 570 тыс. ипотечников. Общая сумма, которую они должны выплатить банкам, превышает 6 трлн тенге, рассказывает Петропавловск.news.

Получить ипотеку в Казахстане могут не все. Рассказываем, как самостоятельно понять свои возможности перед кредитованием. Итак, что учесть и на что смотреть?

Доходы и расходы

Ипотека — это в первую очередь деньги, поэтому нужно просчитать свои финансовые возможности.

- Ежемесячный доход. Сколько вы зарабатываете каждый месяц? Это включает зарплату, премии, дополнительный доход (аренда, фриланс и т. д.).

- Обязательные расходы. Сюда входят коммунальные платежи, аренда жилья (если есть), кредиты, ежемесячные траты на еду, транспорт, медицину, образование и прочее.

- Чистый доход. После вычета всех обязательных расходов, сколько остаётся.

Кредитная история

При подаче заявки на кредит любой банк в первую очередь смотрит на кредитную историю. Если она положительная, просрочек не было, банк, скорее всего, одобрит ссуду. Если же задержки по погашению были, получить новый заём будет сложнее. Если кредитная история заёмщика нулевая, т. е. чистая, то для банка он считается рискованным клиентом.

Недавно мы рассказали, как банки оценивают будущих заёмщиков: их кредитоспособность и надёжность:

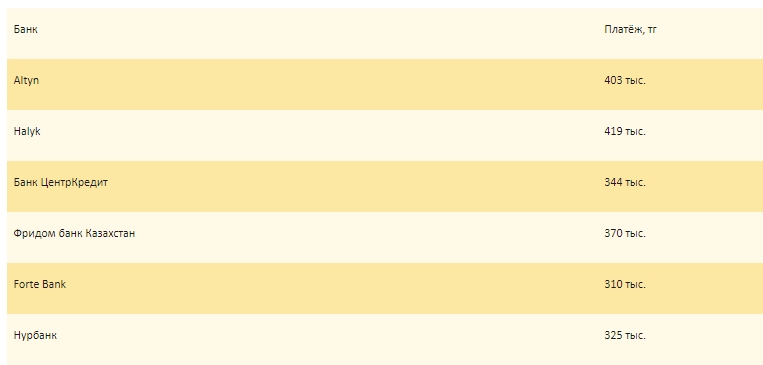

Размеры платежей в банках

Сделали предварительные расчёты на кредитных калькуляторах разных коммерческих банков. Исходные данные брали усреднённые:

— Срок ипотеки — до 20 лет.

— ГЭСВ — в среднем 23 %.

— Цена квартиры — 25 млн.

— Первоначальный взнос — от 20 %.

Ежемесячный платёж по ипотеке в коммерческих банках при условии ПВ 20 % и цене жилья 25 млн тг составляет в среднем 400 тыс. тг.

Соотношение платежей по ипотеке к доходу

Нужно убедиться, что ваш доход позволит комфортно выплачивать ипотеку. По мнению финансистов, комфортным считается платёж до 25–30 % от ежемесячного дохода. По законодательству РК платёж не должен превышать 50 % месячного дохода. Если будет больше — это рискованно и может привести к финансовым проблемам.

Учтите, что должны оставаться деньги на другие траты: семью, детей, коммунальные платежи, покупку продуктов, одежды и т. д., — поэтому считайте всё.

Рассмотрим ежемесячные расходы для семьи из трёх человек (двое взрослых и ребёнок), арендующих однокомнатную квартиру в Алматы:

- аренда — 200 тыс. тг;

- продукты — 150 тыс.;

- комуслуги — порядка 20 тыс.;

- другие расходы: проезд в общественном транспорте, содержание машины, детский сад, если ребёнок-дошкольник, — 100–150 тыс.

Итого: 520 тыс.

Учитывая размеры платежей в банках, в среднем 370 тыс. тг, в сумме получается порядка 900 тыс. тг. Минимум таким должен быть доход семьи в нашем случае. Причём размер платежа составит более 40 % от дохода.

Если рассматривать комфортные суммы платежей, в размере 25–30 %, то доход должен быть более миллиона тенге.

Разумеется, если купить квартиру на вторичном рынке, сделать недорогой косметический ремонт и сразу переехать в неё из арендного жилья, освободившиеся 200 тыс. можно откладывать на депозите и затем досрочно погашать ипотеку.

В других регионах или при большей экономии можно уложиться в меньшие суммы.

Размер первоначального взноса

Чем больше первоначальный взнос по ипотеке, тем лучше. Это позволит взять меньшую сумму кредита, снизить ставку и ежемесячные платежи. Как правило, в банках РК на такой взнос нужно от 20 % от стоимости жилья.

Ставка по ипотеке и срок займа

Чем ниже процентная ставка и дольше срок кредита, тем меньше будет ежемесячный платёж. Долгий срок ипотеки означает, что переплата по процентам будет выше.

Резервный фонд

Ипотека — это долгосрочное обязательство. Важно иметь резервный фонд на случай непредвиденных ситуаций (потеря работы, болезнь и т. д.). Эксперты рекомендуют иметь резерв как минимум на три месяца жизни.

Подушка безопасности пригодится, если у вас неожиданно исчезнет источник дохода: заболеете, уволитесь. Лучше всего держать деньги на депозите с возможностью досрочного изъятия без потери вознаграждения.

Если после всех расчётов вы видите, что платежи не превышают разумную долю вашего бюджета и вы готовы к долгосрочным обязательствам, скорее всего, ипотеку вы потянете.

Важные вопросы для себя

Сможете ли вы покрывать расходы в случае непредвиденных ситуаций?

Комфортен ли вам срок ипотеки?

Есть ли у вас возможность досрочного погашения кредита?

Как выбрать выгодную ипотеку: советы экономиста

- Изучите условия разных банков, используйте ипотечные калькуляторы.

- Обратите внимание не только на процентную ставку, но и на всю сумму кредита.

- Определитесь, что важнее: снизить ежемесячные платежи или общую стоимость кредита.

Ставка по кредиту имеет более длительное влияние на общий размер расходов. Низкая ставка может значительно снизить переплату даже при более высокой цене квартиры.

Более длинный срок кредита снизит ежемесячные выплаты, но увеличит общую переплату.

- Старайтесь выбирать кредиты с платежом равными долями — дифференцированный способ, где основной долг и проценты по кредиту погашаются в одинаковых долях. При аннуитетном способе, который предлагает большинство банков РК, сначала нужно платить вознаграждение банку, а погашение основного долга часто начинается через несколько лет. По закону банки обязаны предоставлять оба способа погашения на выбор заёмщика. Подробнее об этом:

- Посчитайте переплату по ипотеке вместе с комиссиями, страховками и т. д., сравните с предложениями в разных банках.

- Не берите кредиты, где банк может пересмотреть ставку или переуступить ваш кредит без вашего согласия.

- Избегайте кредитов с плавающей ставкой или фиксацией к каким-либо индикаторам или курсам. Вы не сможете спрогнозировать все возможные изменения по кредиту.